Ein digitaler Kontoblick ist mittlerweile bei vielen Ratenkrediten verfügbar. Doch noch immer wissen viele Verbraucher nicht, wie der Kontoblick funktioniert und welche Vorteile und Nachteile er hat.

Dieser Beitrag erklärt nicht nur, wie genau der digitale Kontoblick in der Praxis funktioniert.

Zusätzlich beantworten wir auch wichtige und kritische Fragen.

- Welche Daten werden eigentlich ausgelesen (Sie werden überrascht sein)?

- Wie lange werden die Daten gespeichert?

- Welche ausgelesenen Sachverhalte führen zur Ablehnung eines Kredits?

Viele Ratgeber zum digitalen Kontoblick im Internet sind leider unvollständig. So unterbleibt häufig ein Blick auf die Kontoinformationsdienste, die den Service durchführen. Wir durchlaufen für diesen Beitrag einen digitalen Kontocheck bei einem der wichtigsten Anbieter.

Was ist der digitale Kontoblick?

Der digitale Kontoblick wird häufig auch als digitale Bankauskunft bezeichnet. Wenn Sie im analogen Zeitalter einen Kredit beantragt haben, mussten sie Kontoauszüge einsenden.

Die Bank hat für die Kreditwürdigkeitsprüfung einige Informationen aus diesen Kontoauszügen entnommen.

Beispiele für diese Informationen:

- Höhe Ihres Einkommens

- Höhe Ihrer typischen, laufenden Ausgaben

- Anzahl und Höhe bereits laufender Kredite

- Mögliche Zahlungsstörungen (Rücklastschriften, abgelehnte Überweisungsaufträge etc.)

- Zahlungen an Inkassobüros

Es gilt: Alle Informationen, die sich im Kontoauszug befinden gibt es auch im Onlinebanking Ihres Girokontos. Und hier setzt der digitale Kontoblick an.

Im Rahmen des Kreditantrags loggen Sie sich ins Online Banking Ihres Girokontos ein. Der Login erfolgt über eine Schnittstelle.

Ein Algorithmus liest Daten Ihres Girokontos aus. Dazu gehören insbesondere Art und Höhe der Umsätze.

Der Algorithmus wertet die ausgelesenen Daten anschließend automatisch aus. Dadurch müssen Sie für den Kreditantrag keine Kontoauszüge einsenden.

Banken schließen für den digitalen Kontoblick fast immer einen Vertrag mit einem externen Dienstleister ab. Bei diesen externen Dienstleistern handelt es sich um Kontoinformationsdienste.

Diese müssen sich (mit relativ hohen Auflagen) bei der Bafin registrieren.

Die „Kontoinformationsdienste“ entwickeln die Schnittstellen und Algorithmen für die Auswertung der Umsatzdaten im Girokonto. Die Dienstleistern entscheiden jedoch nicht über den Kredit.

Nach dem Auslesen der Daten werden diese in standardisierter Form an die Bank übermittelt. Die übermittelten Daten werden anschließend mit einer Scorecard der Bank digital abgeglichen.

Die Bank entscheidet selbst, welche Daten aus dem Online Banking sie mit welcher Gewichtung in ihre Entscheidung einfließen lässt.

Digitale Bankauskünfte beschleunigen Kreditanträge. Neben den Kontoauszügen werden auch Einkommensnachweise (zum Beispiel Lohnabrechnungen) ersetzt.

Sie müssen somit keine Nachweise zusammenstellen, ausdrucken und an die Bank senden bzw. Dokumente digitalisieren und hochladen.

Die erste deutsche Bank, die den digitalen Kontoblick einsetzte, war die Solaris Bank. Diese hatte das Verfahren im Jahr 2016 in den Antragsprozess eine Autobörse integriert. Partner der Bank war die FinTech Systems GmbH aus München. Diese spielt beim digitalen Kontoblick im deutschen Kreditgeschäft bis heute eine tragende Rolle (siehe einige Abschnitte weiter unten).

Sinnvoll ist der digitale Kontoblick insbesondere mit zwei weiteren Bausteinen volldigitaler Antragsstrecken. Dabei handelt es sich um Videoident und digitale Unterschrift.

Videoident und digitale Unterschrift: Meistens im Paket

Fast alle Banken mit digitalem Kontoblick bieten auch Videoident und digitaler Unterschrift an.

Das Videoident dient der gesetzlich vorgeschriebenen Identifikation des Kreditnehmers. Das Verfahren ist sehr einfach. Sie starten den Prozess aus dem Antrag heraus.

Dann beginnt ein Videotelefonat zwischen Ihnen und einem Mitarbeiter. Sie benötigen lediglich eine Kamera (gegebenenfalls auch die Kamera ihre Smartphones) und ein gültiges Ausweisdokument.

Sie können für das Videoident Verfahren eine App herunterladen. Die Anwendungen funktionieren jedoch auch browserbasiert.

Während des Videotelefonats halten Sie den Ausweis in verschiedenen Positionen vor die Kamera. Dies ermöglicht es dem Mitarbeiter, die Echtheit des Dokuments zu prüfen.

Außerdem kann der Mitarbeiter feststellen, dass Sie auf dem Dokument abgebildet sind. Anschließend bestätigt er der Bank in Echtzeit Ihre Identität.

Zur Sicherheit erhalten Sie zusätzlich eine TAN auf Ihr Smartphone. Diese geben Sie am Bildschirm ein (Zwei Faktor Authentifizierung).

Das Videoident Verfahren erspart Ihnen den Gang zur Post. Zur Identifikation müssen Sie ansonsten ein Postident Coupon ausdrucken und diesen zusammen mit Ihrem Ausweis in einer Filiale der Deutschen Post vorlegen.

Das Postident Verfahren war über viele Jahre der Standard der Identifikationsprüfung. Mittlerweile wird es Schritt für Schritt durch Videoident abgelöst. Einige Banken sind bereits dazu übergegangen, zusätzliche Gebühren für das Postident Verfahren zu verlangen, während Videoident für Endkunden kostenlos ist.

Die digitale Unterschrift ersetzt Ihre Unterschrift unter einem papierhaften Vertrag. Sie unterschreiben den Vertrag direkt am Bildschirm. Die Unterschrift wird durch eine TAN autorisiert, die Ihnen auf Ihr Smartphone geschickt wird. Diese TAN geben Sie im Unterschriftsprozesses am Bildschirm ein.

Einzelne Banken (zum Beispiel die Commerzbank) verlangen auch eine Unterschriftsprobe im laufenden Videotelefonat. Dann müssen Sie eine Unterschrift auf einem weißen Blatt Papier leisten.

Die Video Identifizierung wurde im Jahr 2014 durch die Bafin zugelassen. Die Behörde legt mit ihren Rundschreiben fest, welche Anforderungen die Verfahren erfüllen müssen.

Dies betrifft die zugelassenen Ausweise, die Dokumentation und Speicherung der Daten und viele weitere Aspekte. Das letzte Rundschreiben datiert von 2017. Im Mittelpunkt der aufsichtsrechtlichen Bemühungen steht das Gesetz gegen Geldwäsche (GwG).

Sowohl beim Videoident als auch für digitale Signaturen kommen externe Dienstleister zum Einsatz. Die meisten dieser Dienstleister bieten beide Services an. Zwei sehr wichtige Dienstleister sind die WebID Solutions GmbH mit Sitz in Berlin und die ID Now GmbH aus München.

Die Web ID Solutions GmbH bietet ein US patentiertes Video Identifikationsverfahren an (Patentnummer 9,911,035 B2). Die ID Now GmbH hat eigenen Angaben zufolge bereits 2012 mit der Entwicklung von GwG konformen Lösungen begonnen.

Das Videoident kommt nicht nur im Kreditgeschäft zum Einsatz. Auch bei der Eröffnung von Giro- oder Tagesgeldkonten können Sie sich am Bildschirm ausweisen. CarSharing Anbieter, Versicherungen und Mobilfunkdienstleister nutzen das Verfahren ebenfalls längst.

Wie ist der Ablauf beim digitalen Kontoblick?

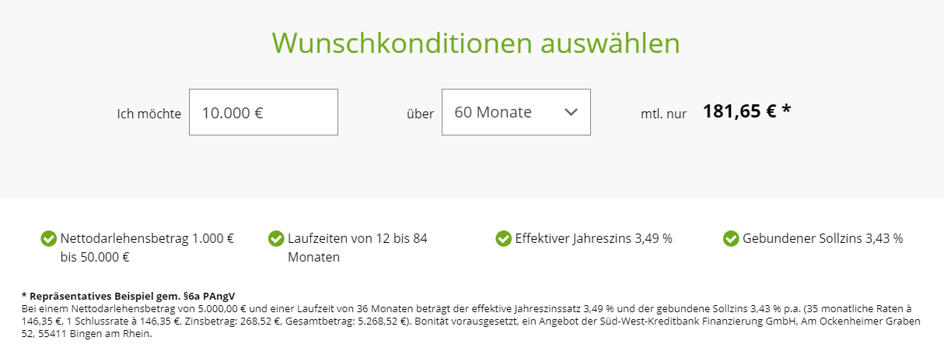

Der digitale Kontoblick ist für Sie als Endkunde sehr einfach. Sie starten den Prozess aus dem Kreditantrag heraus. In der Abbildung unten sehen Sie einen Screenshot aus dem Antrag vom Couchkredit, ein Angebot der SWK Bank.

Sie wählen den Kreditbetrag aus, geben einen Verwendungszweck an und klicken auf „jetzt Kredit berechnen“.

Quelle: Couchkredit.de

Anschließend wird Ihnen ein Kreditvorschlag unterbreitet. Dieser wird mit einem vorläufigen Zinssatz berechnet. Bereits der nächste Schritt des Antrags betrifft den digitalen Kontoblick.

Zunächst müssen Sie dafür Ihre Bank identifizieren. Dazu steht eine Suchmaske zur Verfügung. Geben Sie dort den Namen Ihrer Bank oder die Bankleitzahl ein.

Bei einigen Anbietern werden Sie auch aufgefordert, direkt die IBAN Ihres Girokontos anzugeben.

Ein Hinweis:Iin der Abbildung unten finden Sie unter der Suchmaske den Hinweis „PSD2 secure Login“. PSD2 steht für Payment Service Directive 2. Dies bezeichnet die neue Zahlungsdiensterichtlinie.

Diese trat 2018 in Kraft. Ein wesentlicher Gegenstand der neue Zahlungsdiensterichtlinie ist die stärkere Berücksichtigung von Zahlungsdiensteanbietern.

Dazu gehören insbesondere Zahlungsauslösedienste (zum Beispiel Sofortüberweisungen) und Kontoinformationsdienste. Zu letzteren zählen Anbieter, die einen digitalen Kontocheck anbieten.

Banken sind seit Inkrafttreten der PSD2 verpflichtet, solchen Drittanbietern das Auslesen von Informationen zu ermöglichen. Voraussetzung ist, dass Sie als Kontoinhaber zustimmen.

Nachdem Sie Ihre Bank ausgewählt haben, melden Sie sich über die Schnittstelle im Online Banking Ihres Girokontos an. Sie benötigen dazu den üblichen Legitimations- bzw. Anmeldenamen und Ihre PIN. Zudem müssen Sie die AGB akzeptieren.

Direkt nach einem Klick auf „anmelden“ startet der Prozess. Das Auslesen der Daten dauert nur wenige Sekunden. Sofern Sie bei einer Bank mehrere Konten unter demselben Login führen, müssen Sie zunächst das gewünschte Konto auswählen.

Was wird ausgelesen? Und welcher Zeitraum wird ausgelesen?

Was liest der Algorithmus beim digitalen Kontoblick aus? Diese Frage stellen sich viele Bankkunden. Tatsächlich erkennen die Algorithmen eine Vielzahl von Sachverhalten.

Die Tink Germany GmbH (früher FinTec Systems GmbH) in München bietet Banken die digitale Bankauskunft als Service an. Zahlreiche bekannte Institute sind Kunden der Tink Germany GmbH, darunter z.B. die SKG Bank oder das Wiener Startup Cashpresso.

Bei der Tink Germany GmbH lässt sich der digitale Kontoblick als Demo durchlaufen. Anschließend erhält der Anwender einen Factsheet. In diesem Factsheet sind die ausgelesenen Daten und Zeiträume zu sehen.

Das Formular ist in Deutsch und Englisch verfügbar. Dennoch bietet es einen sehr guten Einblick in die Arbeitsweise des digitalen Kontochecks.

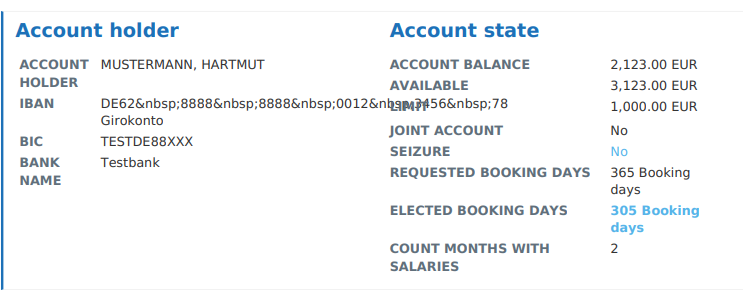

In der Abbildung unten sehen Sie, welche wesentlichen Daten übermittelt worden. Neben Ihrem Namen und den Basisdaten zum Konto gehören dazu insbesondere der Kontostand, der eingeräumte Kreditrahmen und der verfügbare Betrag.

Außerdem sehen Sie, wie weit der digitale Kontocheck zurückreicht. Angefragt wurden 365 Buchungstage. Ausgewertet wurden schlussendlich 305 Tage.

Der Algorithmus führt nun eine Cashflowanalyse durch. Die Abbildung unten zeigt, wie dies grafisch aussieht.

Zu sehen ist die Entwicklung des Kontostands über einen Zeitraum von ca. zwölf Monaten. Markiert sind der in diesem Zeitraum verbuchte höchst sowie der niedrigste Kontostand. Außerdem wird der durchschnittliche Kontostand berechnet.

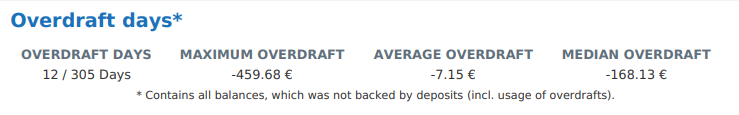

Die Abbildung unten zeigt einen weiteren Aspekt, der ausgelesen wird. Der Algorithmus erkennt, ob Sie ihr Konto im Soll oder im Haben führen.

Berechnet wird die Anzahl der sogenannten Überziehungstage. Dies sind Tage mit einem negativen Saldo. In der Demoversion war das Konto an zwölf von 305 Tagen überzogen.

Der nächste Schritt ist eine Art Haushaltsrechnung. Der Algorithmus ermittelt, ob Sie Budgetüberschüsse erzielen oder ob ihre Kosten die Einnahmen übersteigen. Die Details sind in der Abbildung unten zu sehen.

Die modernen Algorithmen können noch mehr. Vielleicht kennen Sie bereits eine App, die als eine Art digitales Haushaltsbuch beworben wird. Solche Apps kategorisieren Einnahmen und Ausgaben auf Girokonten automatisch.

Einnahmen und Ausgaben werden bestimmten Bereichen wie zum Beispiel Freizeit, Mobilität etc. zugeordnet. Eine solche Zuordnung beherrschen auch die Algorithmen, die den digitalen Kontocheck vornehmen.

Das Ergebnis ist in der Abbildung unten zu sehen.

Der Algorithmus erkennt verschiedene Arten von Einkommen. Dazu gehören Gehalt bzw. Rente, Kindergeld, Sozialleistungen, Mieteinnahmen und sonstige Einnahmen.

Auch die Ausgaben lassen sich für den Algorithmus leicht unterteilen. Erkennbar sind in dem Beispiel unten Miete, Versicherungsbeiträge, allgemeine Lebenshaltungskosten und Kosten für Telekommunikation. Da ein recht großer Posten in der Kategorie „andere“ verbucht ist, dürften hierunter auch Barverfügungen fahren. Auch Kredite werden erkannt.

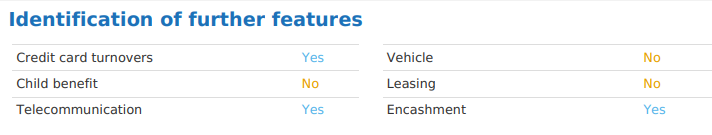

Der digitale Kontoblick erkennt noch mehr. Dies ist in der Abbildung unten zu sehen. Erkannt werden z.B. Kreditkartenumsätze. Auch, ob Sie ein Fahrzeug besitzen (oder finanzieren?) oder leasen, wird erkannt.

Die Auswertung listet zudem wiederkehrende Zahlungen der letzten sechs Monate auf. Sichtbar sind zum Beispiel Überweisungen an Kabelnetzbetreiber, Telekommunikationsunternehmen und den Vermieter.

Was wird wo gespeichert?

Eine wichtige Frage beim digitalen Kontoblick betrifft die Datensicherheit. Zunächst werfen wir einen Blick auf zwei Praxisbeispiele. Was sagen Banken zur Sicherheit des Ablaufs und zur Datenspeicherung?

Beispiel I: Die TeamBank (easy Credit). Zitat: „Sie gehen mit dem Einmalcheck Ihres online-fähigen Gehaltsgirokontos keinerlei Risiko ein. Die Eingabe der Zugangsdaten zu Ihrem Online-Banking erfolgt einmalig in einem gesicherten Zugangsformular der TeamBank AG. Die Dateneingabe dient ausschließlich dem Kreditentscheidungsprozess der TeamBank AG. Die Daten werden nicht gespeichert, zu keiner Zeit Dritten zugänglich gemacht oder an Dritte weitergeleitet.“

Beispiel II: MoneYou. MoneYou führt den digitalen Kontocheck (als Konto Sofortcheck bezeichnet) in Kooperation mit der Solaris Bank durch. Zitat: „Beim digitalen Konto-Sofortcheck werden die Umsätze des Gehaltskontos analysiert, um einen Überblick über Ihre Finanzen zu erhalten. Dazu geben Sie die Zugangsdaten für Ihr Gehaltskonto ein während Sie den Ratenkredit beantragen. Ihre Kontoinformationen werden dabei aber nicht gespeichert, sondern nur für die einmalige Datenabfrage genutzt“.

Was sagt das Gesetz zur Datenspeicherung und Sicherheit beim digitalen Kontoblick? Relevant ist zum einen § 51 ZAG (Zahlungsdiensteaufsichtsgesetz). Dieses betrifft die Pflichten des Kontoinformationsdienstes.

Gemäß Abschnitt 1 § 51 ZAG darf ein Dienstleister seine Dienste nur mit der ausdrücklichen Zustimmung des Kontoinhabers erbringen. Die Erlaubnis gilt stets nur für explizit bezeichnete Zahlungskonten.

Ganz wichtig ist § 51 Abs. 1 Satz 4: „Er (der Kontoinformationsdienst) darf Daten nur für die Zwecke des vom Zahlungsdienstnutzer ausdrücklich geforderten Kontoinformationsdienstes speichern, verwenden oder darauf zugreifen.“

§ 51 ZAG Abs. 3 betrifft unter anderem die Sicherheit der Datenübertragung: „Der Kontoinformationsdienstleister hat mit dem kontoführenden Zahlungsdienstleister und dem Zahlungsdienstnutzer auf sichere Weise zu kommunizieren. Soweit die Übermittlung der personalisierten Sicherheitsmerkmale erforderlich ist, darf dies nur über sichere und effiziente Kanäle geschehen.“

§ 59 ZAG regelt den Datenschutz. Demnach dürfen die Betreiber des digitalen Kontochecks „personenbezogene Daten verarbeiten, soweit das zur Verhütung, Ermittlung und Feststellung von Betrugsfällen im Zahlungsverkehr notwendig ist“. Auch der § 59 legt fest, dass die Datenverarbeitung nur mit der ausdrücklichen Einwilligung des Kontoinhabers zulässig ist. Zudem müssen die Anbieter „die datenschutzrechtlichen Vorschriften über die Verarbeitung personenbezogener Daten“ beachten.

Zum ZAG und zum Datenschutz gibt es verschiedene juristische Meinungen. Die WINHELLER Rechtsanwälte & Steuerberater Kanzlei etwa meint, dass die PSD II beim Datenschutz weniger streng sei als die Vorgaben der Datenschutzgrundverordnung (DSGVO).

Zitat aus einem Blogbeitrag aus September 2018: „Zwar sieht auch die PSD II Regelungen zum Umgang mit personenbezogenen Daten der Bankkunden vor, diese sind jedoch weniger restriktiv als die Vorgaben der DSGVO. Nach derzeitiger Leseart der PSD II wäre es zulässig, wenn die Bank dem Kontoinformationsdienstleister Zugriff auf alle Kontotransaktionen eines relevanten Zeitraumes geben würde. Dies könnte jedoch dazu führen, dass auch sensible Informationen, wie z.B. Medikamentenrechnungen und damit Gesundheitsdaten in die Verarbeitung einfließen und letztlich zu einer Profilbildung genutzt werden können.“

Quelle: Winheller.com/psd-ii-datenschutz-zahlungsdienstleister/

Die Juristen sehen weitere Grundsätze der DSGVO verletzt. Die Übertragung sämtlicher Kontotransaktionen an einen Kontoinformationsdienst könne den DSGVO Grundsätzen Zweckbindung, Datensparsamkeit und Datensouveränität widersprechen.

Das juristische Beratungsunternehmen CMS stellt weitere Fragen in den Raum.

Zitat: „Ferner sehen das ZAG bzw. die PSD II keine datenschutzrechtlichen Bestimmungen vor, wie beispielsweise mit den personenbezogenen Daten der Überweisungsempfänger umzugehen ist, die bei einer durch den Nutzer imitierten Kontoabfrage im Rahmen der Erbringung des Kontoinformationsdienstes erhoben und verarbeitet werden. Die Einwilligung des Nutzers, also des Kontoinhabers, ist hier nicht ausreichend.“

Quelle: law.de/neue-regelungen-fuer-kontoinformationsdienste

Kurzum: Banken geben an, die Daten aus dem Kontoblick nicht zu speichern. Den Kontoinformationsdiensten sollte eine Nutzung zu anderen Zwecken als dem Kontocheck durch das Gesetz untersagt sein. Wie die Praxis tatsächlich aussieht, bleibt wohl noch abzuwarten.

Sicherheit bei der Datenübertragung und Speicherung von Daten

Die Übertragung sensibler Kontodaten benötigt Schutz gegen Hackerangriffe und andere potentielle Angreifer. Wie sicher sind die Daten bei den Dienstleistern?

FinTech Systems teilt mit, alle Kundendaten in deutschen Rechenzentren zu verwahren. Diese sind zertifiziert nach ISO 27001. Alle Daten werden demnach SSL verschlüsselt übertragen.

Es wird eine doppelt verschlüsselte Zugangskennung genutzt. FinTech Systems verspricht, alle Vorgaben des deutschen Bundesdatenschutzgesetzes sowie der DSGVO einzuhalten.

Der TÜV Saarland hat eine Systemprüfung vorgenommen und das Siegel „geprüfte Datenschutz“ verliehen.

Wir gehen davon aus, dass diese Standards so auch bei den anderen Dienstleistern für den digitalen Kontoblick eingehalten werden.

Für das Video Identifikationsverfahren hat die Bafin Richtlinien hinsichtlich der Sicherheit festgelegt. Die sogenannten technischen und organisatorischen Anforderungen legen fest, dass die Videoidentifikation in Echtzeit und ohne Unterbrechung durchgeführt werden muss.

Ferner erlegt die Bafin den Anbietern auf: „Die audiovisuelle Kommunikation zwischen dem Mitarbeiter und der zu identifizierenden Person ist in Bezug auf Integrität und Vertraulichkeit ausreichend abzusichern; aus diesem Grund sind nur Ende-zu-Ende verschlüsselte Videochats zulässig. Es sind hierbei die Empfehlungen der Technischen Richtlinie des Bundesamtes für Sicherheit in der Informationstechnik (BSI) TR-02102 einzuhalten“.

Für das Videoident Verfahren legt die Behörde auch genaue Dokumentationspflichten fest. Demnach muss der gesamte Prozess einer Identifizierung mittels Videotechnologie durch die Anbieter „für die interne und externe Revision sowie die BaFin nachprüfbar in allen Einzelschritten“ aufgezeichnet und aufbewahrt werden.

Die Dokumentationspflicht bezieht sich ausdrücklich auf eine visuelle und akustische Aufzeichnung. Dies bedeutet, dass das Telefonat in Bild und Ton gespeichert und aufbewahrt wird.

Die Aufzeichnungen müssen laut Bafin gemäß § 8 Abs. 3 GwG fünf Jahre lang aufbewahrt werden.

Digitaler Kontoblick und Schufa

Auch wenn ein digitaler Kontoblick zum Einsatz kommt, wird die Schufa nicht überflüssig. Bei jedem Kreditantrag wird der Schufa Datenbestand abgefragt. Dies erfolgt elektronisch im Hintergrund.

Der Grund liegt auf der Hand: Als im analogen Zeitalter Kontoauszüge eingeschickt werden, wurde ebenfalls die Schufa abgefragt. Der digitale Kontocheck enthält nur die Informationen aus Ihrem Girokonto.

Die Schufa verfügt jedoch über zusätzliche Informationen und wird deshalb durch ihre Bank gefragt.

Pro und Contra Tabelle

| Vorteile | Nachteile |

| Kreditabschluss sofort am Bildschirm möglich | Sensible Daten werden übertragen |

| Kein zusammenstellen und einsenden, ausdrucken oder hochladen von Kontoauszügen | Evtl. übereilte/sorglose Kreditaufnahme |

Welche Bank bietet den digitalen Kontoblick an?

Die Zahl der Banken mit digitalem Kontoblick wächst. Allerdings ist das Verfahren noch bei längst nicht allen Instituten verfügbar. Die nachfolgende Tabelle zeigt, wo sie den digitalen Kontocheck schon einsetzen können.

| Anbieter | Digitaler Kontoblick möglich? | Testbericht | Zum Anbieter |

|---|---|---|---|

Smava |

ja |

Testbericht | zum Anbieter |

Besserfinanz |

ja |

zum Anbieter | |

Check24 |

ja |

Testbericht | zum Anbieter |

Verivox |

ja |

Testbericht | zum Anbieter |

Finanzcheck |

ja |

Testbericht | zum Anbieter |

SKG Bank |

ja |

Testbericht | zum Anbieter |

Giromatch |

ja |

Testbericht | zum Anbieter |

Sparkasse |

ja |

Testbericht | zum Anbieter |

Easycredit |

ja |

zum Anbieter | |

Degussa Bank |

ja |

zum Anbieter | |

Kredit2Day |

ja |

Testbericht | zum Anbieter |

N26 |

ja |

zum Anbieter | |

Couchkredit |

ja |

zum Anbieter | |

Kredite24 Sofort |

ja |

Testbericht | zum Anbieter |

Kredite24 Fix |

ja |

Testbericht | zum Anbieter |

Heycash |

ja |

Testbericht | zum Anbieter |

Qlick |

ja |

zum Anbieter | |

Ofina |

ja |

Testbericht | zum Anbieter |

Ferratum |

ja |

zum Anbieter |

Für welche Kredite ist ein digitaler Kontoblick geeignet?

Sie können zwischen Krediten mit digitalem Kontoblick und solchen mit anderen Antragsverfahren wählen. Die meisten Banken, die einen digitalen Kontocheck in ihren Antragsprozess eingebaut haben, bieten alternativ andere Wege an.

Der digitale Kontocheck eignet sich, wenn Sie Ihren Kredit möglichst schnell beantragen möchten. Das Antragsverfahren wird abgekürzt, weil Sie keine Kontoauszüge einreichen müssen.

Im Zweifel sollten Sie selbst entscheiden, ob Ihnen die Beschleunigung des Antrags einen höheren Zins oder Nachteile an anderer Stelle (zum Beispiel bei Sonderzahlungen) wert ist.

Unserer Kenntnis nach sind Kredite mit digitalen Kontocheck jedoch nicht teurer als andere Darlehen.

Wichtig: Bei bestimmten Krediten lässt sich das Verfahren nicht einsetzen. Dies gilt etwa für Immobilienkredite. Auch Kredite ohne Schufa aus dem Ausland sind bislang noch nicht mit diesem Verfahren erhältlich.

Wie schnell ist die Auszahlung?

Volldigitale Antragsstrecken benötigen ca. 10 Minuten – dann sind Videoident, digitale Signatur und digitaler Kontocheck abgeschlossen. Direkt danach wissen Sie, ob und zu welchen Konditionen Sie den Kredit erhalten.

Die Bank kann den Kredit nun auszahlen. Bei manchen Banken dauert es interessanterweise mehrere Tage, bis das Geld schlussendlich auf Ihrem Konto landet.

In der Regel erfolgt die Gutschrift jedoch am nächsten SEPA-Geschäftstag. Setzt eine Bank das SEPA Instant Payment Verfahren ein, erhalten Sie Ihr Geld sogar innerhalb weniger Minuten.

Führt der digitale Kontoblick zu Überschuldung?

Manche Kritiker meinen, der digitale Kontoblick berge die Gefahr einer sorglosen Kreditaufnahme. In Verbindung mit volldigitalen Antragstrecken könnten Verbraucher zu schnell und ohne langes Nachdenken Ratenkredite aufnehmen.

Bislang ist allerdings nicht absehbar, dass es zu einer großen Zahl ungeeigneter Kredite kommt. Banken prüfen die Bonität der Kunden sehr genau und vergeben keine Kredite an überschuldete Personen.

Wer nach der Kreditaufnahme seine Meinung ändert, kann das zweiwöchige, kostenlose Widerrufsrecht nutzen.

Generell gibt es schon seit der Jahrtausendwende einen Trend hin zu schnelleren Krediten. Dieser setzte ein, als Ratenkredite erstmals über das Internet beantragt werden konnten.

In den Folgejahren wurden die Anträge immer weiter verkürzt. Zu einem Anstieg der Kreditausfälle ist es dadurch nicht gekommen.

Digitaler Kontoblick auch bei Selbständigen möglich?

Selbstständige erhalten die Kredite bislang nicht. Dies liegt an den Algorithmen. Diese können die relativ komplizierten Umsatzstrukturen von Geschäftskonten nicht auswerten.

Das Privatkonto eines Selbstständigen ist aus Sicht der Banken dagegen nicht hinreichend sicher.

Schließlich zahlt sich der Selbstständige sein monatliches Gehalt selbst.

Zusammenfassung und Fazit

Mit dem digitalen Kontoblick werden die Umsatzdaten Ihres Girokontos online ausgelesen. Das Verfahren ersetzt das Einsenden von Kontoauszügen.

Dadurch laufen Kreditanträge sehr viel schneller. Banken kooperieren für den digitalen Kontocheck mit externen Dienstleistern. Diese entwickeln die Algorithmen und Schnittstellen für das Verfahren.

Die Algorithmen lesen sehr viele Daten aus Ihrem Konto aus. Dazu zählen auch die Anzahl der Überziehungstage, mögliche Rücklastschriften, das durchschnittliche Guthaben und Art und Höhe ihrer Ausgaben. Die Daten werden jedoch verschlüsselt übertragen.

Für den Datenschutz gelten strenge Gesetze. Ob dies im Einzelfall immer wirksam sind (oder z.B. durch Ihre unachtsame Zustimmung umgangen werden könnten) ist noch nicht ganz klar.

Bedenken Sie jedoch: Bei analogen Kreditanträgen reichen Sie komplette Kontoauszüge in Papierform ein. Auch diese werden möglicherweise digitalisiert und bei der Bank gespeichert.

Tipp

Sollten Sie einen Kredit ohne Kontoauszüge suchen, nutzen Sie dazu unseren Ratgeber Kredit ohne Kontoauszug. Hier zeigen wir Ihnen, welche Banken auf Kontoauszüge verzichten.

Niemand zwingt sie zum digitalen Kontoblick. Wenn Sie das Verfahren ablehnen, können Sie zwischen genügend anderen Verfahrensweisen wählen.

Sofern Sie Ihren Kredit möglichst schnell und unkompliziert erhalten möchten, ist der digitale Kontoblick jedoch empfehlenswert.

In Kombination mit Videoident und digitaler Signatur lassen sich Kreditanträge so innerhalb von ca. 10 Minuten komplett durchlaufen.

Häufige Fragen – FAQ

Der digitale Kontoblick ist noch ein recht neues Verfahren. Uns erreichen deshalb sehr häufig Fragen unserer Kunden zu dem Thema.

Die häufigsten Fragen haben wir nachfolgend zusammengefasst und für Sie beantwortet.

Ist der digitale Kontoblick sicher?

Die Solaris Bank war im Jahr 2016 das erste deutsche Institut, das den digitalen Kontoblick einsetzte.

Es folgten diverse weitere Banken. Bislang sind keine Missbrauchs- oder Betrugsfälle bekannt geworden.

Die Übertragung der Daten aus dem Online Banking erfolgt über eine sichere Schnittstelle. Die Dienstleister, die den Kontoblick durchführen, müssen gegenüber der Bafin diverse Auflagen erfüllen.

Gibt es Kredit mit Kontoblick Erfahrungen?

Im Internet finden sich erstaunlich wenig Erfahrungsberichte zum digitalen Kontoblick.

Wir forschten unter anderem in der Fidor Community und bei der Stiftung Warentest nach. Einschlägige Erfahrungsberichte konnten wir nicht vorfinden.

Was ist ein volldigitaler Kredit?

Ein volldigitaler Kredit kombiniert in der Antragstrecke drei Komponenten. Dabei handelt es sich um das Videoident Verfahren, die digitale Signatur und den digitalen Kontoblick.

Nur wenn alle diese drei Komponenten eingesetzt werden, handelt es sich um einen vollständig digitalen Kredit.

Bietet Check24 einen digitalen Kontoblick an?

Die Möglichkeit besteht grundsätzlich. Allerdings verwenden nicht alle Banken im Vergleich von Check24 das Verfahren.

Sofern Sie sich für eine Bank ohne Kontoblick entscheiden, müssen Sie gegebenenfalls Kontoauszüge einreichen.

Wo bekomme ich einen Online Kredit mit Kontoblick?

Onlinekredite mit digitalem Kontoblick erhalten Sie bei verschiedenen Banken. Beispiele dafür sind die SWK Bank, MoneYou und Consors Finanz.

Auch bei Vergleichsportalen wie Check24 und Finanzcheck sowie Smava gibt es Kredite mit digitalem Kontocheck. Bei den Vergleichsportalen hängt die Möglichkeit im Einzelfall davon ab, ob die jeweilige Bank das Verfahren einsetzt.

Bietet Easycredit einen digitalen Kontoblick an?

Die Teambank (die Banken hinter Easy Credit) hat mittlerweile einen digitalen Kontoblick entwickelt. Voraussetzung ist, dass der Kreditbetrag 25.000 Euro nicht überschreitet.

Bietet Creditplus einen digitalen Kontoblick an?

Bis jetzt noch nicht. Dies könnt jedoch bald der Fall sein. Die Zahl der Banken, die den digitalen Kontocheck in ihre Antragsverfahren integriert, wächst beständig. Aktuell ist der Creditplus Kredit jedenfalls noch nicht mit dabei.

Was ist der Vorteil vom digitalen Kontoblick?

Der digitale Kontoblick beschleunigt Kreditanträge. Sie müssen keine Kontoauszüge und Gehaltsnachweise zusammenstellen. Außerdem müssen Sie nichts ausdrucken oder hochladen.

Direkt am Ende des ca. zehnminütigen Antrags wissen Sie, ob und zu welchen Konditionen Sie den Kredit erhalten.

Dadurch ist ein Kredit mit Auszahlung am selben Tag möglich.

Kann ich beim Kreditantrag den Kontoauszug schwärzen?

Beim digitalen Kontoblick sind Schwärzungen im Kontoauszug bislang nicht möglich. Wenn Sie Ihre papierhaften Kontoauszüge einsenden, sollten Sie Schwärzungen im Vorfeld mit der Bank absprechen.

Ansonsten kann es zu Rückfragen kommen, die den Antragsprozess verzögern.